Comprendere le norme di importazione e esportazione in Vietnam

A cura dell’Italian Desk di Dezan Shira & Associates

Una volta costituita una società commerciale in Vietnam, è importante comprendere norme e procedure che regolano le importazioni e le esportazioni nel Paese. A questo proposito, qui di seguito esponiamo i punti chiave che le società devono conoscere prima di iniziare le loro attività commerciali in Vietnam.

PER SAPERNE DI PIÙ: Webinar – Come aprire una società commerciale in Vietnam

PER SAPERNE DI PIÙ: Webinar – Come aprire una società commerciale in Vietnam

Procedure per la concessione di licenze di esportazione e importazione

Una società commerciale in Vietnam non ha l’obbligo di possedere una licenza di import/export. Tuttavia, al fine di poter condurre attività di importazione e esportazione, un investitore straniero è tenuto a registrarsi al Dipartimento di Pianificazione e Investimento (DPI) per ottenere la licenza. È utile sottilineare che, se una società desidera espandere il suo business attuale per condurre anche attività di import/export, è necessario modificare il Certificato di Investimento.

Conformemente alla Circolare 34/2013/TT-BCT, ci sono alcuni beni che le società a partecipazione straniera non possono importare o esportare dal Vietnam. Per esempio, è vietata l’esportazione di petrolio e l’importazione nel Paese di sigari, tabacco, riviste ed aeromobili.

Alcuni beni richiedono uno specifico permesso di import/export rilasciato dal governo, come previsto dall’allegato II del Decreto 187/2013/ND-CP. Questi includono:

- Beni soggetti a un controllo sull’esportazione, in conformità ai trattati internazionali di cui il Vietnam è parte contraente;

- Beni esportati all’interno di un sistema di quote stabilite da Paesi stranieri;

- Beni soggetti a un controllo sull’importazione in conformità ai trattati internazionali di cui il Vietnam è parte contraente;

- Prodotti chimici, pre-sostanze esplosive ed esplosivi industriali.

SERVIZI CORRELATI: Consulenze Aziendali

SERVIZI CORRELATI: Consulenze Aziendali

Tutte le importazioni e le esportazioni devono rispettare le relative norme governative su quarantena, sicurezza alimentare e standard qualitativi, e devono essere ispezionate dalle agenzie governative pertinenti prima di sdoganare.

Dazi all’importazione e all’esportazione

È soggetta a dazi di import/export la maggior parte dei beni importati o esportati attraverso i confini del Vietnam, o che passano dal mercato interno ad una delle zone non tariffate (in inglese “Non-tariff zones”, con le quali si indicano genericamente le Export-processing zones, le special economic-trade zones, le trade-industrial zones, e le altre Zone Economiche vietnamite). Non sono soggetti a dazio i beni in transito, i beni esportati all’estero da una zona non tariffata, i beni importati dall’estero in zone non tariffate per uso esclusivo in zone non tariffate ed i beni che passano da una zona non tariffata a un’altra.

La maggior parte dei beni e servizi esportati è esente da imposte. I dazi di esportazione (compresi tra 0 e 45 per cento e calcolati sulla base del prezzo franco a bordo) sono riscossi solo su alcuni articoli, soprattutto risorse naturali come minerali, prodotti forestali e scarti di metalli.

Beni di consumo, soprattutto articoli di lusso, sono soggetti ad alti dazi di importazione, mentre macchinari, attrezzatura, materiali e forniture per la produzione, in particolare gli articoli che non sono prodotti a livello nazionale, godono di dazi minori o addirittura di un’aliquota fiscale dello zero per cento.

Le dichiarazioni dei dazi all’importazione e all’esportazione sono richieste al momento della registrazione delle dichiarazioni doganali all’ufficio doganale. I dazi all’esportazione devono essere pagati entro trenta giorni dalla registrazione delle dichiarazioni doganali. Per quanto riguarda i beni importati, i dazi devono essere pagati prima della ricezione delle merci.

In base alle condizioni commerciali, il Vietnam impone diversi dazi sull’esportazione e l’importazione di beni. Si consiglia alle società che desiderano ottenere informazioni più approfondite su determinati articoli in particolare di visitare il sito web della dogana vietnamita.

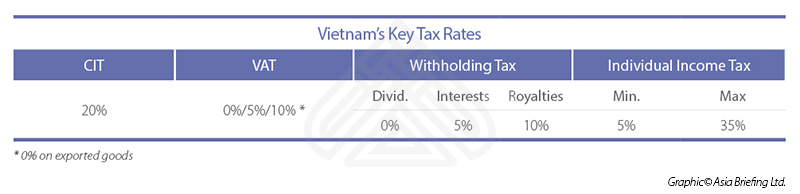

Importazioni

Il Vietnam impone una tassa su quasi ogni tipo di prodotto importato nel Paese. Le aliquote fiscali all’importazione variano a seconda del tipo di prodotto. Per esempio, a prodotti di consumo o articoli di lusso si applica una tassazione elevata, mentre macchinari, attrezzature e materie prime tendono a subire imposizioni inferiori o addirittura ne sono esenti. Le importazioni sono soggette alle tasse di importazione, all’Imposta sul Valore Aggiunto (IVA, in inglese Value-added tax – VAT) e, per alcuni beni, a un’Imposta Speciale sui Consumi – SCT (dall’inglese Special Consumption Tax).

Aliquote fiscali applicabili a beni importati includono aliquote fiscali preferenziali, aliquote fiscali preferenziali speciali e aliquote fiscali ordinarie:

- Aliquote fiscali preferenziali si applicano a beni provenienti da Paesi, gruppi di Paesi o territori che applicano il trattamento della nazione più favorita nelle loro relazioni commerciali con il Vietnam;

- Aliquote fiscali preferenziali speciali si applicano a beni provenienti da Paesi, gruppi di Paesi o territori che applicano preferenze speciali sulle tasse di importazione al Vietnam. Attualmente, si applica soprattutto alle nazioni ASEAN incluse tariffe preferenziali comuni (CEPT – dall’inglese Common Effective Preferential Tariffs);

- Aliquote fiscali ordinarie si applicano a beni provenienti da Paesi, gruppi di Paesi e Territori che non applicano il trattamento della nazione più favorita o preferenze speciali sulle tasse di importazione al Vietnam. Le aliquote fiscali ordinarie non dovranno superare il 70 per cento delle aliquote fiscali preferenziali ordinate dal governo.

LETTURE CORRELATE: Un’introduzione sulle norme di origine per le esportazioni dal Vietnam

LETTURE CORRELATE: Un’introduzione sulle norme di origine per le esportazioni dal Vietnam

L’IVA varia da 0 a 10 per cento, dove 10 per cento è il valore più comune. Informazioni più dettagliate possono essere reperite nella Circolare No. 83/2014/TT-BTC.

Esportazioni

Solo alcuni beni sono soggetti ai dazi all’esportazione. Le tasse di esportazione variano dallo 0 al 45 per cento. Diversi beni sono anche soggetti all’IVA. Inoltre, secondo,le norme in materia di SCT, sono soggetti a questa imposta anche gli esportatori che producono beni soggetti all’imposta sull’esportazione e vendono i prodotti a livello nazionale.

Aliquote fiscali all’esportazione applicabili a prodotti esportati sono specificate per ogni articolo nel Tariffario di Esportazione. Per l’anno 2017, le tariffe delle imposte possono essere reperite nel Decreto 122/2016/ ND-CP. Ogni volta che il Tariffario viene aggiornato, il Ministero delle Finanze emette una nuova Circolare che sostituisce o integra quella precedente. L’IVA nei beni esportati è allo 0 per cento.

Beni esentasse

I beni importati ed esportati sono esentasse in alcune situazioni, tra cui le seguenti:

- Beni temporaneamente importati per essere riesportati o esportati per essere reimportati;

- Beni importati per la lavorazione per partner stranieri e successivamente esportati o beni esportati all’estero per la lavorazione e poi reimportati in Vietnam sotto contratti di trasformazione;

- Beni importati per creare capitale fisso per progetti destinati a incentivi agli investimenti o progetti d’investimento finanziati da risorse provenienti da aiuti pubblici allo sviluppo (ODA, dall’inglese Official Development Assistance);

- Beni importati in servizio di attività petrolifere;

- Beni importati per uso diretto in attività di ricerca scientifica e sviluppo tecnologico.

Calcolo delle imposte

L’importo delle imposte d’importazione/esportazione equivale all’unità di volume di ciascun articolo effettivamente importato/esportato. Queste sono scritte nelle dichiarazioni doganali e moltiplicate per il prezzo del calcolo dell’imposta all’aliquota fiscale di ciascun articolo, che è dichiarata nel tariffario al momento del calcolo.

I metodi per il calcolo dell’imposta sono specificati di seguito:

- Imposta da pagare= unità di volume di ciascun bene effettivamente importato/esportato x il prezzo del calcolo dell’imposta x l’aliquota fiscal di ciascun articolo al momento del calcolo.

- Per gli articoli soggetti a una tassa assoluta= unità di volume di ciascun bene effettivamente importato/esportato x aliquota fiscale assoluta per un’unità di bene al momento del calcolo.

|

Asia Briefing Ltd. è una controllata di Dezan Shira & Associates. Dezan Shira & Associates è una società di consulenza specializzata nell’assistenza agli investimenti diretti esteri per le società che intendono stabilire, mantenere e far crescere le loro operazioni in Asia. I nostri servizi includono consulenza legale e strategica all’investimento, costituzione e registrazioni societarie, tenuta contabile con redazione di bilanci periodici ed annuali, consulenza fiscale e finanziaria, due diligence, revisione contabile, gestione tesoreria, libri paga e personale, transfer pricing, consulenza IT, sistemi gestionali, deposito marchi e servizio visti. Per maggiori informazioni vi invitiamo a contattarci al seguente indirizzo: italiandesk@dezshira.com o a visitare il nostro sito: www.dezshira.com. Per rimanere aggiornati sugli ultimi trend degli investimenti e del business in Asia, iscrivetevi alla nostra newsletter per ricevere notizie, commenti, guide e risorse multimediali.

|

Import & Export in Vietnam: settori chiave e accordi di libero scambio

In questo numero di Vietnam Briefing, esaminiamo gli aspetti chiave dell’import e dell’export del Paese, focalizzato sul tessile, sulla telefonia e sulla componentistica delle automobili. Inoltre, analizziamo le opportunità per il Vietnam alla luce della sua inclusione in blocchi commerciali regionali multilaterali, prima di esaminare l’Accordo di Libero Scambio tra l’Unione Europea e il Vietnam nel dettaglio. Infine, diamo una panoramica dei requisiti per la creazione di una società commerciale in Vietnam.

Rimpatriare gli utili dal Vietnam

La rimessa degli utili dal Vietnam può rivelarsi un processo complesso e laborioso anche per gli investitori più esperti. In questo numero di Vietnam Briefing, presentiamo i regolamenti esistenti in materia di trasferimenti degli utili e forniamo una guida su come rispettare le relative norme. Inoltre, introduciamo gli organi governativi competenti e forniamo consigli esperti sulla gestione delle perdite.

Revisione fiscale e compliance in Vietnam

In questo numero di Vietnam Briefing, mostriamo le più recenti modifiche alle procedure di revisione e forniamo indicazioni su come garantire che le attività di compliance siano completate in modo efficiente ed efficace. Ci soffermeremo in particolare: all’avvicinamento dei VAS vietnamiti agli IFRS, all’emergere del pagamento elettronico delle imposte (e-filing), e alle procedure di audit e compliance per le imprese di proprietà straniera e per gli uffici di rappresentanza.

- Previous Article Upcoming Area Code Adjustments in Vietnam

- Next Article Podcast: Talking ASEAN Episode 1 – FDI Opportunities in ASEAN, a Look Ahead for 2017