Obligations Fiscales Déclaratives Annuelles et Paiements au Vietnam

Écrit par : Dezan Shira & Associates

Traduit par : Alan Hervé

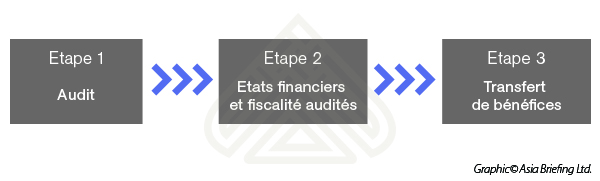

Avant de transférer des bénéfices vers leur marché d’origine, les sociétés étrangères continuant à opérer au Vietnam et à y tirer des revenus doivent remplir certaines obligations annuelles. Elles doivent notamment subir un audit légal, un audit des états financiers et finir de remplir leurs déclarations fiscales. Au-delà d’être imposées par la loi, les procédures annuelles de conformité sont également un bon moyen de vérifier en interne la santé financière de l’entreprise.

Il est demandé aux entités étrangères de faire auditer leurs états financiers annuels par une entreprise d’audit indépendante. Les audits légaux au Vietnam sont réalisés conformément aux normes vietnamiennes sur les audits (« Vietnam Standards on Auditing ») tandis que les rapports financiers doivent être audités au regard des normes comptables vietnamiennes (« Vietnamese Accounting Standards » ou « VAS »). Les standards vietnamiens diffèrent souvent significativement des normes utilisées par l’entreprise sur son marché d’origine, il est donc nécessaire de prendre le temps de s’assurer que les rapports et la façon dont les audits sont menés sont conformes aux règlementations en vigueur. Durant ce processus de rapports et audits au Vietnam, il est également important de garder à l’esprit les étapes ultérieures (rapports, déclarations, audits) qui devront être menées dans le pays d’origine de la société.

Délais de réalisation

Les audits des états financiers et les déclarations fiscales doivent être réalisés dans les 90 jours suivants la clôture de l’exercice. Après avoir rempli ces obligations, et notifié aux autorités fiscales locales compétentes au moins 7 jours à l’avance, les investisseurs étrangers peuvent rapatrier les profits à l’étranger. A noter que les exigences de conformité posées pour les bureaux de représentation (« representative offices » ou « RO ») sont différentes de celles posées pour les entités à capitaux étrangers. Pour une RO, il est nécessaire de rapporter les activités exercées au département local en charge du commerce avant le dernier jour ouvrable du mois de janvier de l’année suivante.

Exigence

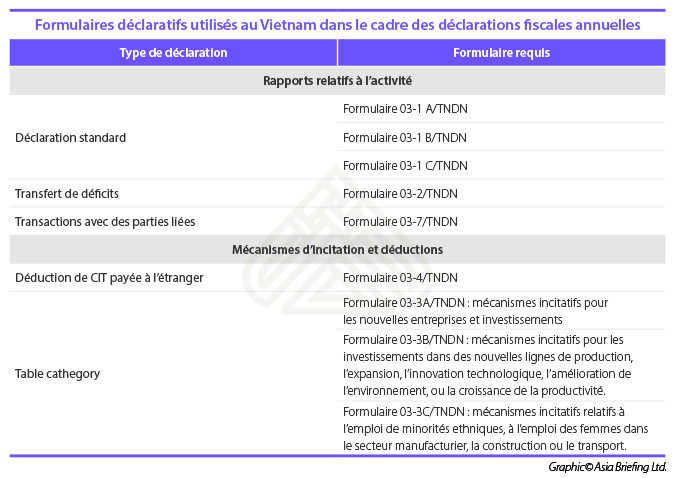

Dans le cadre du processus de conformité, tous les formulaires applicables mentionnés ci-dessous doivent être soumis en fonction des activités menées par la société. La société devra également déposer des formulaires concernant l’ensemble des mécanismes d’incitation relatifs à l’impôt sur le revenu des sociétés (« corporate income tax » ou « CIT ») demandés, ou de toute déduction que la société déclare avoir utilisé durant l’année fiscale.

Pénalités applicables en cas de retards de paiement ou d’évasion fiscale

Tout retard de paiement relatif aux obligations fiscales du contribuable sera sanctionné par une amende équivalant à 0,03% du montant non payé pour chaque jour de retard, en plus de devoir acquitter l’impôt effectivement dû. Les redevables fournissant des déclarations incorrectes conduisant à réduire les montants dus ou à accroitre le montant d’impôt remboursable devront acquitter le montant réel d’impôt ou retourner l’excédent perçu, et payer une amende égale à 20% du montant non déclaré ou du trop perçu, en plus de se voir appliquer une amende pour retard de paiement. Un redevable se rendant coupable d’évasion ou de fraude fiscale devra payer le montant d’impôt qu’il aurait normalement dû acquitter et une amende allant de une à trois fois le montant éludé.

Optimiser ses obligations annuelles déclaratives

Bien que le Vietnam soit une des étoiles montantes de l’ASEAN, le pays souffre d’un des plus complexes et fastidieux systèmes fiscaux de la région. De nombreux aspects de la fiscalité peuvent être extrêmement complexes mais ce sont principalement les obligations déclaratives annuelles qui représentent un lourd fardeau pour les nombreux investisseurs. A la décharge du gouvernement vietnamien, de nombreuses réformes substantielles ont été menées sur les récentes années concernant les procédures de conformités, mais il reste de nombreuses possibilités d’amélioration.

Afin d’assurer la conformité avec les lois vietnamiennes, et d’assurer que les profits pourront être rapatriés sans problème, il est conseillé aux sociétés d’adresser toute question au Ministère des Finances vietnamien ou à une société professionnelle de conseil située au Vietnam. Cela permettra généralement de clarifier les procédures de conformités requises et d’obtenir des précisions non contenues dans la législation ou dans les recommandations officielles disponibles à la date de la demande.

|

À Propos de Nous Asia Briefing Ltd. est une filiale de Dezan Shira & Associates. Dezan Shira est un cabinet spécialisé dans l’investissement direct à l’étranger, fournissant à travers l’Asie des services de conseil juridique, fiscal et opérationnel, ainsi que des solutions en comptabilité, audit, et ressources humaines. Vous pouvez nous contacter à vietnam@dezshira.com ou télécharger notre brochure ici. Restez informés des dernières nouvelles concernant les investissements et le milieu des affaires en Asie en souscrivant à notre newsletter. |

- Previous Article Vietnam to Implement Landmark Transfer Pricing Update in Convergence with BEPS

- Next Article Les Procédures Douanières au Vietnam