Eine Einführung in die Vermeidung der Doppelbesteuerung in Vietnam

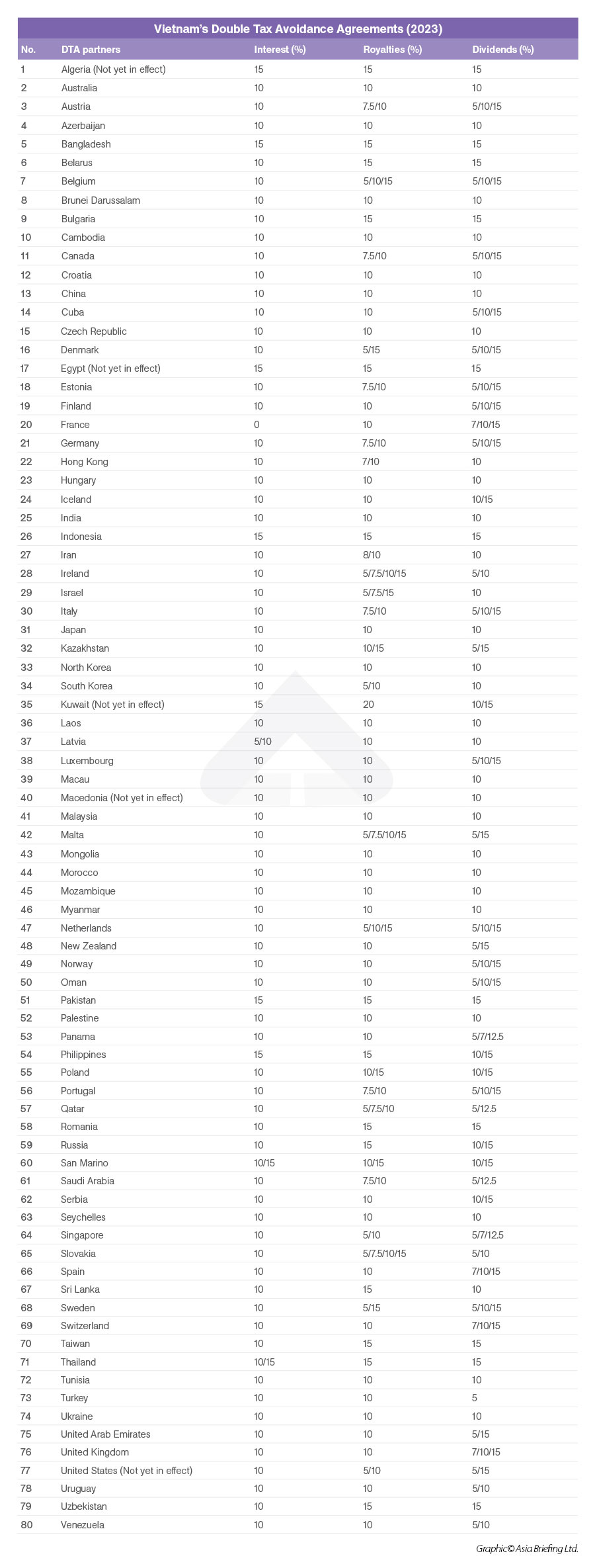

In Vietnam spielen Doppelbesteuerungsabkommen (DTAA) eine entscheidende Rolle, um zu verhindern, dass Unternehmen, Freiberufler, juristische Personen und ausländische Investoren auf ihr Einkommen doppelt besteuert werden. Vietnam hat bisher 80 DTAA unterzeichnet, obwohl einige davon noch nicht in Kraft sind. Vietnam Briefing untersucht die Vorteile dieser DTAA und die verschiedenen Arten steuerpflichtigen Einkommens, die von ihren Bestimmungen betroffen sind.

Im internationalen Handel geraten globale Investoren aufgrund der unterschiedlichen Steuersysteme ihrer Standorte in die Lage, ihr Einkommen doppelt zu besteuern. So kann ein Unternehmen sowohl in seinem Herkunftsland als auch in den Ländern, in denen es durch ausländische Investitionen für die Bereitstellung von Waren und Dienstleistungen Einkommen erzielt, steuerpflichtig sein.

Daher ist es für ausländische Investoren lohnenswert, sich über die bestehenden Doppelbesteuerungsabkommen (DTAAs) zwischen Vietnam und verschiedenen Ländern sowie über deren Anwendung zu informieren. Diese Abkommen beseitigen effektiv die Doppelbesteuerung, indem sie Ausnahmen festlegen oder die Höhe der in Vietnam zu zahlenden Steuern reduzieren.

Liste der Doppelbesteuerungsabkommen Vietnams

Für wen gelten DTAAs in Vietnam?

DTAAs gelten für Einzelpersonen und Unternehmen, die ihren Wohnsitz in Vietnam oder dem Land haben, mit dem Vietnam ein DTAA unterzeichnet hat, oder in beiden.

Einwohner von Ländern, die Doppelbesteuerungsabkommen mit Vietnam unterzeichnet haben, unterliegen den entsprechenden Steuern in ihren Heimatländern. Als Einwohner gilt jemand, der Wohneigentum besitzt, seit einer bestimmten Zeit im Land wohnt oder andere relevante Kriterien erfüllt.

Andererseits müssen Einwohner Vietnams mindestens eine der folgenden Bedingungen erfüllen:

- Sich innerhalb eines Kalenderjahres oder eines aufeinanderfolgenden 12-Monats-Zeitraums ab dem ersten Ankunftsdatum 183 Tage oder länger in Vietnam aufgehalten haben;

- Erhalten und registriert für den Status eines ständigen Aufenthalts; oder

- Mieten Sie innerhalb des Steuerjahres für mindestens 90 Tage eine Wohnung in Vietnam. Als Wohnsitz gelten Hotels, Pensionen, Rasthäuser, Unterkünfte und Arbeitsbüros.

Organisationen gelten als in Vietnam ansässig, wenn sie ein Unternehmen in Vietnam gegründet haben und nach vietnamesischem Recht tätig sind. Beispiele hierfür sind staatliche Unternehmen, Genossenschaften, Gesellschaften mit beschränkter Haftung (LLCs), Aktiengesellschaften und private Unternehmen.

Wie werden Double Taxation Avoidance Agreements (DTAAs) beantragt?

Wenn es einen direkten Konflikt zwischen den nationalen Steuergesetzen und den Steuerbestimmungen eines DTAA gibt, haben die Bestimmungen des DTAA Vorrang. Die nationalen Steuergesetze haben jedoch Vorrang, wenn die im DTAA enthaltenen relevanten Steuerpflichten in Vietnam nicht bestehen oder wenn die Steuersätze im Abkommen höher sind als die nationalen Steuersätze. Wenn beispielsweise ein Unterzeichnerland berechtigt ist, eine Steuerart zu erheben, die Vietnam nicht anerkennt, gelten die Steuergesetze Vietnams. DTAAs gelten normalerweise nur für Einkommensteuern. In Vietnam wirken sich DTAAs jedoch sowohl auf die Körperschafts- als auch auf die Einkommensteuer aus.

Arten des steuerpflichtigen Einkommens

Unternehmenseinkommen

Bei Unternehmen mit ausländischer Beteiligung (FIEs) handelt es sich beim Unternehmenseinkommen um das Einkommen, das durch die Ausübung von Produktions- und Geschäftsaktivitäten in Vietnam erzielt wird.

Die Steuerpflichten von FIEs werden wie folgt bestimmt:

- Juristische Personen (z. B. vollständig in ausländischem Besitz befindliche Unternehmen oder Joint Ventures) – solche Unternehmen werden auf Einkünfte aus Geschäftstätigkeiten gemäß dem Körperschaftsteuergesetz besteuert. Der derzeitige Standardsteuersatz in Vietnam für Unternehmen beträgt derzeit 20 Prozent.

- Nicht-juristische Personen – Personen, die ohne die Gründung einer juristischen Person tätig sind, unterliegen der Quellensteuer oder werden nur teilweise besteuert, wenn sie eine Betriebsstätte (PE) in Vietnam besitzen, der Einkünfte direkt oder indirekt zugerechnet werden können.

Eine Betriebsstätte ist definiert als eine feste Geschäftseinrichtung, an der die Geschäftstätigkeit ganz oder teilweise ausgeübt wird. Eine FIE gilt in Vietnam als Betriebsstätte, wenn sie ein Gebäude, Büro oder Ausrüstung (ganz oder teilweise) unterhält, die an einem bestimmten Ort errichtet und/oder dauerhaft unterhalten werden muss.

Investoren mit Betriebsstätten, die eine Geschäftslizenz für Vietnam besitzen, unterliegen den geltenden Körperschaftssteuergesetzen Vietnams. Investoren, die im Rahmen eines Vertrags mit vietnamesischen Organisationen oder Einzelpersonen Geschäfte tätigen, unterliegen der Quellensteuer gemäß den Quellensteuervorschriften für ausländische Auftragnehmer.

Von FIEs in Vietnam erzieltes Einkommen

Dividenden

Für Dividenden im Rahmen von DTAAs gelten keine Abkommensvorteile, da in Vietnam keine Quellensteuer auf Dividenden erhoben wird. Unternehmen müssen ihren finanziellen und steuerlichen Verpflichtungen in Vietnam nachkommen, bevor sie Dividenden an ihre ausländischen Muttergesellschaften überweisen. Dies bedeutet, dass die überwiesenen Dividenden ein Gewinn nach Steuern sind, der in den anderen Unterzeichnerländern erneut besteuert werden kann. Die meisten Steuer- und Finanzbehörden erlauben den Steuerausgleich für in anderen Ländern gezahlte Steuern auf erhaltene Dividenden.

Zinsen und Lizenzgebühren

Zinsen und Lizenzgebühren werden mit 5 Prozent bzw. 10 Prozent besteuert. Die Zinsen sind nach den meisten DTAAs in der Regel steuerfrei, während die Steuer auf Lizenzgebühren oft reduziert ist und zwischen 5 Prozent und 15 Prozent liegt.

Technische, Management- und Beratungsdienste

Die Steuer auf Servicegebühren beträgt häufig 10 Prozent, davon sind 5 Prozent Mehrwertsteuer (MwSt.) und die anderen 5 Prozent Körperschaftsteuer. Im Rahmen von DTAAs ist nur der Körperschaftsteueranteil von der Steuer befreit.

Persönliches Einkommen

Einwohner von Ländern, die ein Doppelbesteuerungsabkommen mit Vietnam haben und in Vietnam Einkommen erzielen, müssen Einkommensteuern gemäß den vietnamesischen Einkommensteuergesetzen zahlen. Diese Einwohner können jedoch von der Besteuerung befreit werden, wenn sie alle der folgenden Bedingungen erfüllen:

- Der Einwohner hält sich innerhalb eines 12-Monats-Zeitraums eines Steuerjahres weniger als 183 Tage in Vietnam auf;

- Der Arbeitgeber des Einwohners ist kein Einwohner Vietnams, unabhängig davon, ob die Löhne direkt vom Arbeitgeber oder über seinen Vertreter gezahlt werden; und

- Die Löhne werden nicht von der Betriebsstätte des Arbeitgebers in Vietnam gezahlt.

Einkommen aus der Erbringung von freiberuflichen Dienstleistungen unterliegt ebenfalls der Körperschaftssteuer, und ausländische Personen, die auf diese Weise Einkommen erzielen, müssen die entsprechenden Einkommenssteuern zahlen. Wenn Einzelpersonen oder Unternehmen freiberufliche Dienstleistungen ohne Gewerbeerlaubnis erbringen, müssen sie auch Einkommenssteuern zahlen.

- Previous Article An Introduction to Double Taxation Avoidance in Vietnam

- Next Article Aussichten für den vietnamesischen Food & Beverage-Markt